IWC/SPY: L'INDICE DI SENTIMENT SUL CICLO ECONOMICO

L’obiettivo dell’analisi è quello di creare un indice capace di esplicitare le aspettative del mercato sul tema “ciclo economico” utilizzando due particolari ETF sul mercato azionario.

1. MICRO CAP E LARGE CAP

Iniziamo l’analisi andando a

ricordare la differenza tra le società a micro e larga capitalizzazione.

·

Le società a micro-capitalizzazione sono

considerate le più “piccole” della classe, presentando dimensioni ridotte. La

loro attività commerciale è tipicamente concentrata a livello regionale: per

questo motivo esse sono fortemente dipendenti dalla domanda dei consumatori e,

dunque, fortemente sensibili alle condizioni economiche. Un ETF che replica il

movimento delle stesse è l’iShares Micro-Cap, con ticker “IWC”

·

Le società a larga-capitalizzazione sono, al

contrario, “le prime della classe”: essendo multinazionali, godono di un

commercio globale e, per lo stesso motivo, non sono fortemente dipendenti dalla

domanda dei consumatori statunitensi quanto le precedenti, riuscendo ad

esportare i loro prodotti al di fuori dei confini nazionali. Gran parte delle

società dello SPY, l’ETF dell’S&P500, presentano queste caratteristiche

La trattazione dei due punti

precedenti è stata importante per un motivo semplice:

·

L’ETF delle micro-cap, “IWC”, è molto più

ciclico se rapportato a quello sulle large-cap, “SPY”

È importante ricordare il

concetto secondo il quale:

·

Una società (o paniere di azioni) è definita

“ciclica” quando la sua capacità di generare utili è fortemente dipendente

dalle condizioni economiche, catalizzate, tra le altre cose, dai consumi

Se è vero che IWC presenta una

ciclicità superiore a SPY, dovrebbe essere altrettanto vero che il primo (IWC) mostrerà

una correlazione maggiormente positiva rispetto al secondo (SPY) se correlato

ad alcuni dati macroeconomici chiave a livello statunitense.

Per questo motivo sarà ora

calcolata la correlazione dei due ETF con il PMI manifatturiero e con la

sezione “business activity” dell’ISM sui servizi:

·

Per SPY:

·

PER IWC:

Come da ipotesi,

è possibile osservare come le micro-cap siano più legate all’intensità

economica rispetto alle large-cap.

La superiorità

ciclica è ancora più apprezzabile osservando la correlazione positiva tra i due

dati macroeconomici sopra raffigurati con il prodotto interno lordo

statunitense misurato anno/anno:

2. I DIVERSI

RISCHI CHE PRESENTANO LE DUE CLASSI

Le due classi di

società presentano dei rischi diversi.

Partiamo dal

presupposto che un indice azionario, nel medio-lungo periodo, tende a crescere

o decrescere all’aumentare o al contrarsi degli utili societari delle aziende

all’interno del paniere. Questo è mostrato nella grafica successiva, che

correla l’andamento di prezzo dell’S&P500 con i relativi EPS (earning per share,

utili per azione):

È proprio da

quest’ultimo concetto che deriva una grande differenza tra le due classi:

·

Gli utili societari delle micro-cap tendono ad essere più vulnerabili rispetto

a quelli delle large

Avendo le più

piccole “un capitale limitato”, saranno quelle che più beneficeranno di un

contesto economico favorevole (fasi del ciclo economico di ripresa ed

espansione) ma che più performeranno in negativo in condizioni sfavorevoli

(fase del ciclo economico di rallentamento e recessione). Perché?

·

Le micro tenderanno più a beneficiare di fasi economiche favorevoli

rispetto alle large poiché avranno uno spazio di crescita maggiore rispetto

alle altre, con bilanci già consolidati. Si può dunque affermare come il

rendimento offerto dagli utili delle micro, nelle stesse fasi, sarà più alto

·

In fasi economiche sfavorevoli accadrà il contrario: saranno gli utili

delle micro a soffrire maggiormente, mentre quelli delle large si manterranno

più resilienti

Il maggior potenziale

di crescita o, nel caso contrario, di decrescita delle micro-cap conferisce loro

maggior volatilità e, per lo stesso motivo, maggiori potenziali di guadagno o

perdita.

Da qui deriva il

diverso rischio associato a “IWC” e “SPY”.

Prendiamo ora in

considerazione i due ETF in due momenti storici (2008-2011 e 2020-2022) in

maniera tale da osservare le loro diverse prestazioni in fasi economiche diverse.

Prestazioni dei due ETF nella recessione immobiliare (luglio

2007-marzo 2009):

·

-64.9% per le micro

·

-56.6% per le large

Prestazioni nella successiva ripresa (marzo 2009-maggio

2011):

·

+150.75% per le micro

·

+103.5% per le large

Consideriamo ora l’ultimo triennio:

Prestazioni dei due ETF nel crollo covid (febbraio 2020-marzo

2020):

·

-45.5% per le micro

·

-35.6% per le large

Prestazioni nella successiva ripresa-espansione (marzo 2020-marzo

2021/dicembre 2021):

·

+193% per le micro

·

+120% per le large

Prestazioni nel bear market del 2022:

·

-36% per le micro

·

-27.7% per le large

Ipotesi confermate:

·

Le micro tendono a sovraperformare in condizioni

economiche favorevoli, mentre le large in quelle sfavorevoli

Ricordate: la

volatilità è considerata sinonimo di rischio!

3. IWC/SPY: L’INDICE

DI SENTIMENT SUL CICLO ECONOMICO

Costruiamo l’indice

di forza tra IWC e SPY:

Cosa potrà

mai esprimere questo indice di forza viste e considerate le migliori

performance di IWC nelle fasi di ripresa/espansione economica e quelle migliori

di SPY in rallentamento/recessione?

·

Rappresenterà

il sentiment (o le aspettative) degli investitori sulla particolare fase del

ciclo economico!

È ormai noto

che le loro mosse siano sempre catalizzate dalle loro aspettative. In base al

movimento dell’indice di forza, sarà possibile capire il loro sentiment.

La conferma

della funzione di questo indice di sentiment arriva dalla correlazione positiva

che esso stesso mostra con il prodotto interno lordo, misurato a/a:

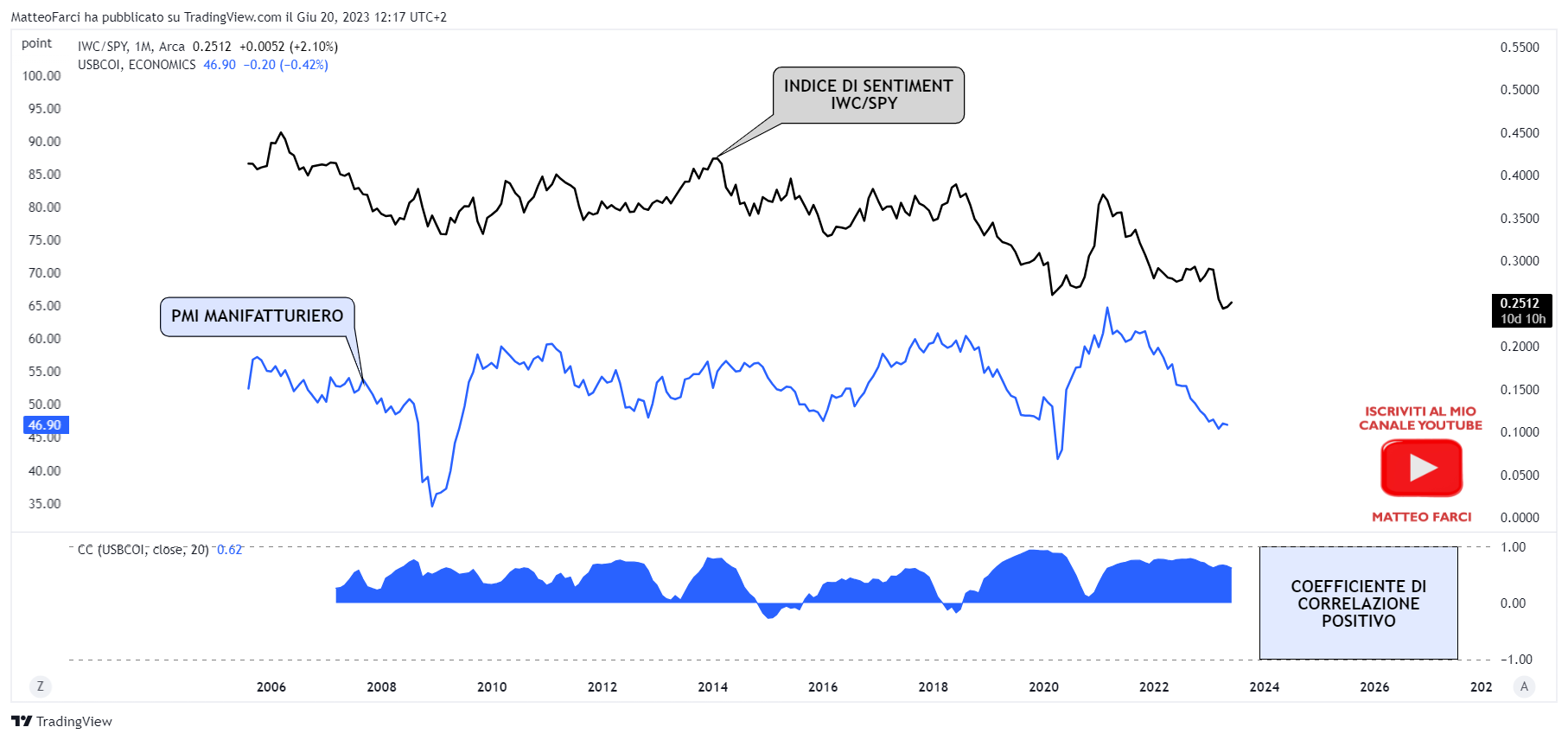

O, ad esempio, con il PMI manifatturiero e con il sentiment dei consumatori:

La differenza

(e la potenzialità) di questo indice di sentiment rispetto ai dati

macroeconomici è il seguente:

·

Esso

è il risultato delle aspettative degli investitori, mentre i dati

macroeconomici derivano da formule matematiche

Inoltre:

· I dati macroeconomici sono comunicati a livello mensile, a differenza dell’indice di forza il cui suo sviluppo avviene a cadenza giornaliera

Così possiamo

schematizzare:

Concludiamo l’analisi

affermando che ad un rialzo dell’indice corrisponderà generalmente risk on, al

contrario risk-off: questo è certificato dalla correlazione negativa dello

stesso con il VIX:

L’analisi

termina qui ma…la serie di analisi incentrata sullo stesso indice, iniziata lunedì

19, no!

La prossima avrà

come obiettivo quello di utilizzare lo stesso in ottica investimento,

principalmente per il settore azionario e obbligazionario.

Alla

prossima!

.png)

.png)

Molto interessante. Ad ogni analisi sorgono domande tipo: IWC/SPY è correlato negativamente al VIX, negli ultimi 20 giorni c'è l'eccezione. Pare ci sia una decorrelazione se non addirittura una correlazione positiva, è la quitete prima della tempesta? Il VIX è ai minimi da fine giugno 2021, ma il rapporto VVIX/VIX è impennato negli ultimi giorni. Inoltre quanto è interessante osservare in contemporanea a tutto questo il rapporto tra Growth e Value (IVW/IVE)?

RispondiEliminaTi ho risposto all'interno del canale telegram!

Elimina